Essa semana milhares de brasileiros nos perguntaram: “se eu investir 1.000 reais no tesouro direto quanto rende?” e é isso que iremos esclarecer e mostrar de fato nesse artigo completo sobre quanto rende investir no Tesouro Direto, confira.

Provavelmente uma das maneiras mais inteligentes de fazer seu dinheiro render e realizar seus objetivos financeiros são através de investimentos seguros como a renda fixa, e o Tesouro Direto do governo é provavelmente o título de investimento mais seguro atualmente. Mas, para quem está começando, sabe-se lá quanto investir e em que. Colocar R$1.000 no Tesouro Direto pode parecer pouco, mas é um ótimo valor para quem quer iniciar nos investimentos de renda fixa.

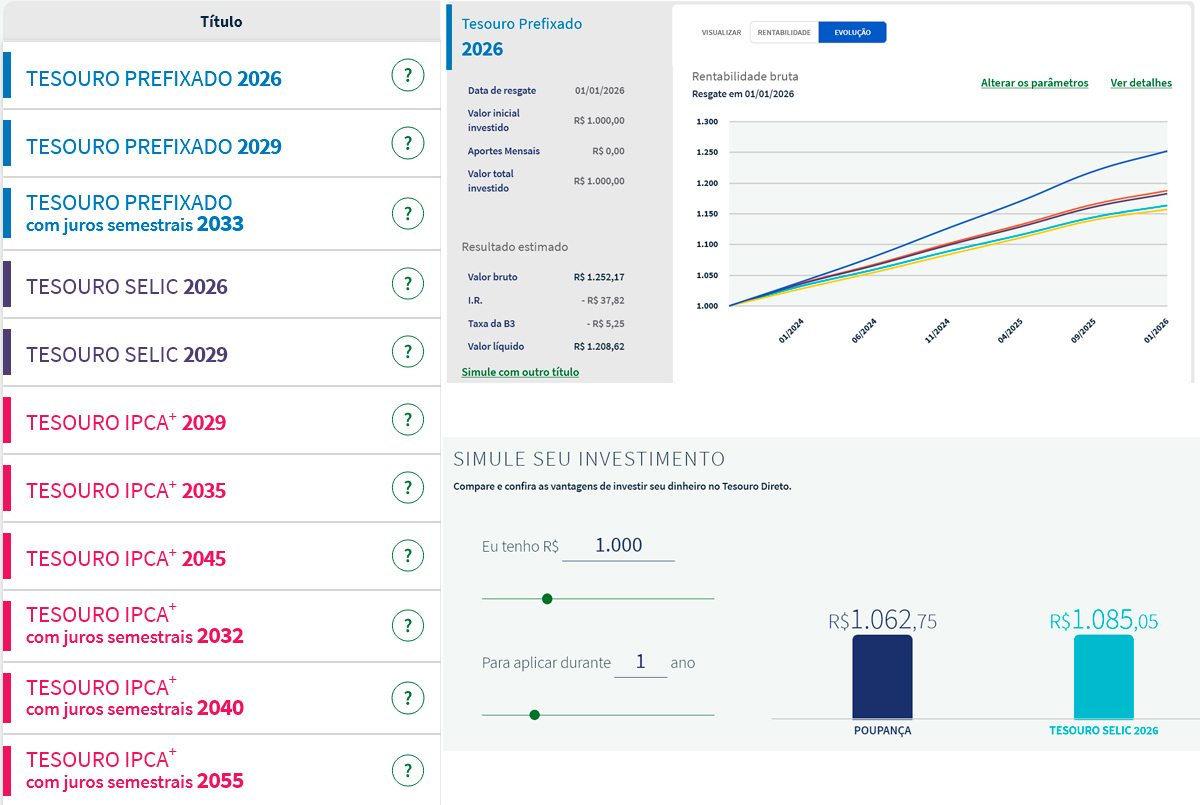

Nessa simulação que fizemos no site oficial do Tesouro Direto, simulamos R$1.000 investidos no Tesouro Selic 2026 para resgatar em 1 ano, e a rentabilidade foi de R$1.085 no ano, se retirarmos os R$1.000 iniciais, sobram R$85 no ano. Dividindo os R$85 por 12 meses, chegamos a um rendimento de R$ 7,08 por mês. Pouco né?

Lista dos títulos do Tesouro Direto

Tesouro Prefixado 2026

-

- Tipo: Prefixado

- Vencimento: 2026

- Características: Rendimento fixo acordado no momento da compra.

Tesouro Prefixado 2029

-

- Tipo: Prefixado

- Vencimento: 2029

- Características: Rendimento fixo acordado no momento da compra.

Tesouro Prefixado com juros semestrais 2033

-

- Tipo: Prefixado com Pagamento de Juros Semestrais

- Vencimento: 2033

- Características: Paga juros a cada seis meses e o principal no vencimento.

Tesouro Selic 2026

-

- Tipo: Pós-fixado

- Vencimento: 2026

- Características: Rendimento atrelado à taxa Selic.

Tesouro Selic 2029

-

- Tipo: Pós-fixado

- Vencimento: 2029

- Características: Rendimento atrelado à taxa Selic.

Tesouro IPCA+ 2029

-

- Tipo: Híbrido

- Vencimento: 2029

- Características: Rendimento atrelado à inflação (IPCA) mais uma taxa fixa.

Tesouro IPCA+ 2035

-

- Tipo: Híbrido

- Vencimento: 2035

- Características: Rendimento atrelado à inflação (IPCA) mais uma taxa fixa.

Tesouro IPCA+ 2045

-

- Tipo: Híbrido

- Vencimento: 2045

- Características: Rendimento atrelado à inflação (IPCA) mais uma taxa fixa.

Tesouro IPCA+ com juros semestrais 2032

-

- Tipo: Híbrido com Pagamento de Juros Semestrais

- Vencimento: 2032

- Características: Paga juros a cada seis meses e o principal no vencimento. Rendimento atrelado à inflação (IPCA) mais uma taxa fixa.

Tesouro IPCA+ com juros semestrais 2040

-

- Tipo: Híbrido com Pagamento de Juros Semestrais

- Vencimento: 2040

- Características: Paga juros a cada seis meses e o principal no vencimento. Rendimento atrelado à inflação (IPCA) mais uma taxa fixa.

Tesouro IPCA+ com juros semestrais 2055

-

- Tipo: Híbrido com Pagamento de Juros Semestrais

- Vencimento: 2055

- Características: Paga juros a cada seis meses e o principal no vencimento. Rendimento atrelado à inflação (IPCA) mais uma taxa fixa.

Esses títulos são opções de investimento oferecidas pelo Tesouro Direto, e cada um deles tem características específicas que atendem a diferentes objetivos e prazos de investimento.

Nesse artigo iremos mostrar na prática quanto rende investir R$1.000 no Tesouro Direto. Vamos analisar os três tipos de títulos oferecidos – Tesouro Selic, Tesouro IPCA+ e Tesouro Prefixado – e quanto cada um pode render líquido ao mês e ao ano.

Mostraremos uma comparação dos rendimentos, as vantagens de cada título e dicas para escolher o mais adequado ao seu perfil e objetivos. Investir no Tesouro Direto é seguro, simples e não exige valor mínimo alto. Em poucos minutos você vai entender se deve investir no Tesouro Selic, IPCA+ ou Prefixado. E poderá começar a poupar e investir desde já os primeiros R$1.000!

Quanto Rende Investir R$1.000 no Tesouro Direto?

Investir em renda fixa é uma excelente maneira de obter retornos estáveis no longo prazo sem correr riscos desnecessários. O Tesouro Direto, programa do governo brasileiro que permite que qualquer pessoa compre títulos públicos pela internet, oferece opções atraentes para quem quer começar a investir com pouco dinheiro.

Confira também: Ideias para Ganhar Dinheiro Online (+10 ideias que funcionam)

O Que é o Tesouro Direto?

O Tesouro Direto foi criado em 2002 para popularizar o acesso a títulos públicos no Brasil. Antes, apenas grandes investidores podiam comprar esses títulos. Agora, qualquer pessoa física pode comprar títulos do Tesouro Direto pelo site do Tesouro ou por corretoras, já com valores a partir de R$30.

Todas as questões abaixo serão respondidas no decorrer desse artigo:

- Quanto rende 1.000 reais ao mês no Tesouro Direto?

- Quanto rende 1.000 reais no Tesouro Direto Selic?

- Quanto rende 5 mil reais no Tesouro Direto?

- Quanto rende 1.000 reais na Selic por mês?

Os títulos disponíveis no Tesouro Direto são:

- Tesouro Selic: paga a taxa básica de juros da economia, a Selic. É o investimento mais seguro do mercado.

- Tesouro IPCA+: rendimento vinculado à inflação medida pelo IPCA mais juros fixos. Protege seu investimento da inflação.

- Tesouro Prefixado: rende juros fixos definidos no momento da compra do título.

Quanto Rende R$1.000 Investidos no Tesouro Direto

Vamos analisar o retorno de investir R$1.000 em cada um dos três títulos disponíveis:

Tesouro Selic 2026

O Tesouro Selic é o investimento mais seguro do Brasil. Seu rendimento é vinculado à taxa Selic, que hoje está em 13,25% ao ano.

Investindo R$1.000 no Tesouro Selic 2026, após o período (até 2026) você teria um rendimento bruto de R$244. Descontando a taxa de administração e o Imposto de Renda, o rendimento líquido ficaria em torno de R$208.

É o investimento ideal para curtíssimo prazo, já que você pode resgatar o dinheiro a qualquer momento pagando apenas uma pequena taxa. Também é recomendado para sua reserva de emergência.

Tesouro IPCA+ 2035

Este título paga o IPCA mais uma taxa de juros fixa definida no momento da compra. Por exemplo, o Tesouro IPCA+ com vencimento em 2035 paga IPCA + 5,25% ao ano.

Com a inflação em alta, este título se torna muito atraente. Ele garante que você não perderá poder de compra, pois seu rendimento acompanha a inflação.

Investindo R$1.000 no Tesouro IPCA+ 2035, você obteria uma rentabilidade bruta de aproximadamente R$1.745 após o vencimento em 2035. Descontando IR e taxa de administração, o retorno líquido ficaria em torno de R$1.421. Sem contar com os R$1.000 iniciais que você investiu.

É ideal para investimentos de médio e longo prazo, já que o IPCA+ tem vencimento só daqui a 12 anos.

Tesouro Prefixado 2029

Este título paga 10,75% ao ano de juros fixos, definidos no momento da compra.

Investindo R$1.000 no Tesouro Prefixado 2029, após o vencimento (2029) você receberia juros brutos de R$724. Descontando IR e taxa de administração, o retorno líquido seria de aproximadamente R$598.

O Tesouro Prefixado é indicado para quem quer se proteger de possíveis quedas na Selic e está disposto a manter o investimento até o vencimento, em 2029.

Resumo dos Rendimentos

Resumimos abaixo o rendimento bruto e líquido de cada opção (sem contar os R$1.000 iniciais):

| Título | Rendimento Bruto | Rendimento Líquido |

|---|---|---|

| Tesouro Selic 2026 |

R$244 | R$208 |

| Tesouro IPCA+ 2035 | R$1.745 | R$1.421 |

| Tesouro Prefixado 2029 | R$724 | R$598 |

Todos títulos e rentabilidades podem ser verificadas no site oficial: https://www.tesourodireto.com.br/titulos/precos-e-taxas.htm

Qual a Melhor Opção para Investir R$1.000?

Cada título tem suas vantagens, dependendo do seu objetivo:

- Tesouro Selic é o mais seguro, ideal para reserva de emergência.

- Tesouro IPCA+ protege da inflação no longo prazo.

- Tesouro Prefixado oferece retorno fixo atraente se você planeja deixar o investimento até o vencimento.

Não existe uma opção “certa”, depende do seu perfil e do prazo que está disposto a investir. O ideal é montar uma carteira diversificada, com uma mescla de títulos curtos, médios e longos prazos.

Confira: Quanto Rende 100% do CDI Hoje? Quanto rende por mês?

Informações úteis sobre o Tesouro Direto

-

- Imposto de Renda (IR): O Tesouro Direto possui uma tabela regressiva de Imposto de Renda. Isso significa que quanto mais tempo você deixar o seu dinheiro investido, menor será a alíquota de IR cobrada. A alíquota começa em 22,5% para investimentos de até 180 dias e pode chegar a 15% para investimentos acima de 720 dias.

- Taxa de Custódia: A B3 cobra uma taxa de custódia de 0,25% ao ano sobre o valor total investido em títulos do Tesouro Direto. Essa taxa é cobrada semestralmente e é importante considerá-la ao calcular os rendimentos líquidos.

- Liquidez: Apesar de alguns títulos terem datas de vencimento mais longas, o Tesouro Direto oferece liquidez diária. Isso significa que você pode vender seu título a qualquer momento. No entanto, é importante lembrar que ao vender o título antes do vencimento, você estará sujeito às taxas de mercado, o que pode resultar em rendimentos menores do que o esperado.

- Segurança: O Tesouro Direto é considerado um dos investimentos mais seguros do Brasil porque é garantido pelo Tesouro Nacional. Mesmo que a instituição financeira onde você comprou o título quebre, seu dinheiro estará seguro.

- Diversificação: Além dos títulos mencionados, existem outras opções de títulos públicos disponíveis para diversificar ainda mais sua carteira, como o Tesouro IPCA+ com pagamento de juros semestrais.

- Acessibilidade: Uma das grandes vantagens do Tesouro Direto é a acessibilidade. Com investimentos a partir de R$30, é uma opção viável para todos os tipos de investidores, desde os mais iniciantes até os mais experientes.

- Educação Financeira: O site oficial do Tesouro Direto oferece uma série de materiais educativos, simuladores e vídeos para ajudar os investidores a entender melhor como funciona o programa e como escolher os melhores títulos para seus objetivos.

- Inflação: É importante lembrar que a inflação pode corroer os rendimentos de qualquer investimento. No caso do Tesouro IPCA+, o rendimento é corrigido pela inflação, protegendo o poder de compra do investidor.

- Aplicativos: Muitas corretoras oferecem aplicativos para smartphones que permitem o acompanhamento e a compra/venda de títulos do Tesouro Direto de forma prática e rápida.

- Conclusão: O Tesouro Direto é uma excelente opção para quem busca segurança, liquidez e rendimentos acima da poupança. Com uma ampla gama de títulos disponíveis, é possível montar uma carteira diversificada que atenda a diferentes objetivos e prazos de investimento.

O que é o Tesouro Selic?

O Tesouro Selic é um título público oferecido pelo Tesouro Direto, cujo rendimento é vinculado à taxa Selic, a taxa básica de juros da economia brasileira.

Qual é o rendimento atual do Tesouro Selic?

Atualmente, o Tesouro Selic rende de acordo com a taxa Selic, que está em 13,25% ao ano.

Quanto rende um investimento de R$1.000 no Tesouro Selic em um ano?

Investindo R$1.000 no Tesouro Selic com uma taxa de 13,25% ao ano, o rendimento bruto após 12 meses seria de aproximadamente R$132,50.

O Tesouro Selic é um investimento seguro?

Sim, o Tesouro Selic é considerado o investimento mais seguro do Brasil, pois seu rendimento é vinculado à taxa Selic e é garantido pelo Tesouro Nacional.

Existe alguma taxa ao investir no Tesouro Selic?

Sim, existe uma taxa de custódia cobrada pela B3 de 0,25% ao ano sobre o valor total investido em títulos do Tesouro Direto. Além disso, pode haver taxas de administração cobradas por algumas corretoras.

Posso resgatar meu investimento no Tesouro Selic a qualquer momento?

Sim, o Tesouro Selic oferece liquidez diária, o que significa que você pode vender seu título a qualquer momento. No entanto, é importante considerar as taxas de mercado ao vender antes do vencimento.

Como o rendimento do Tesouro Selic é afetado pela variação da taxa Selic?

O rendimento do Tesouro Selic acompanha diretamente a taxa Selic. Portanto, se a taxa Selic aumentar, o rendimento do Tesouro Selic também aumentará, e vice-versa.

Confira também: Como Investir 1000 Reais e Ter Retorno Rápido

O Tesouro Selic é indicado para qual tipo de investidor?

O Tesouro Selic é ideal para investidores que buscam segurança e liquidez, sendo uma excelente opção para a reserva de emergência.

Como o rendimento do Tesouro Selic é calculado?

O rendimento é calculado com base na taxa Selic anual. Por exemplo, com uma taxa de 13,25% ao ano, um investimento de R$1.000 renderia R$132,50 em um ano, antes de descontos e taxas.

Onde posso comprar títulos do Tesouro Selic?

Você pode comprar títulos do Tesouro Selic diretamente pelo site oficial do Tesouro Direto ou através de corretoras de valores credenciadas.

Confira: Como Investir no Tesouro Direto pela Caixa – CEF, passo a passo

Começar investindo R$1.000 no Tesouro Direto é um ótimo primeiro passo para garantir renda extra todo mês. Aproveite as vantagens da renda fixa para construir seu patrimônio com segurança!

Como Ganhar Dinheiro com Tesouro Direto?

O Tesouro Direto é um programa do governo federal que permite qualquer pessoa investir em títulos públicos pela internet. Existem 3 tipos de títulos disponíveis:

- Tesouro Selic: rende uma taxa de juros igual à taxa Selic, definida pelo Banco Central. É o investimento mais seguro do mercado.

- Tesouro IPCA+: rende a inflação medida pelo IPCA mais uma taxa de juros fixa. Protege seu investimento da inflação.

- Tesouro Prefixado: tem juros fixos definidos no momento da compra do título.

Para ganhar dinheiro investindo nesses títulos, basta comprá-los pelo site do Tesouro Direto ou por uma corretora. O valor mínimo para investir é de R$30. Como esses títulos são emitidos pelo Tesouro Nacional, o risco de calote é praticamente zero. Você recebe os juros periodicamente e o valor investido de volta na data de vencimento do título, conforme escrevemos nesse artigo.

Investir no Tesouro Direto é simples, seguro e não são cobradas taxas abusivas. É uma ótima maneira de diversificar seus investimentos e obter renda extra todo mês.