Investir é fundamental para garantir um futuro financeiro seguro, e as opções disponíveis podem parecer esmagadoras. Neste artigo, apresentamos algumas das melhores opções de investimento com base nas recomendações de importantes sites financeiros do Brasil. Veja onde investir para seu dinheiro render mais com segurança.

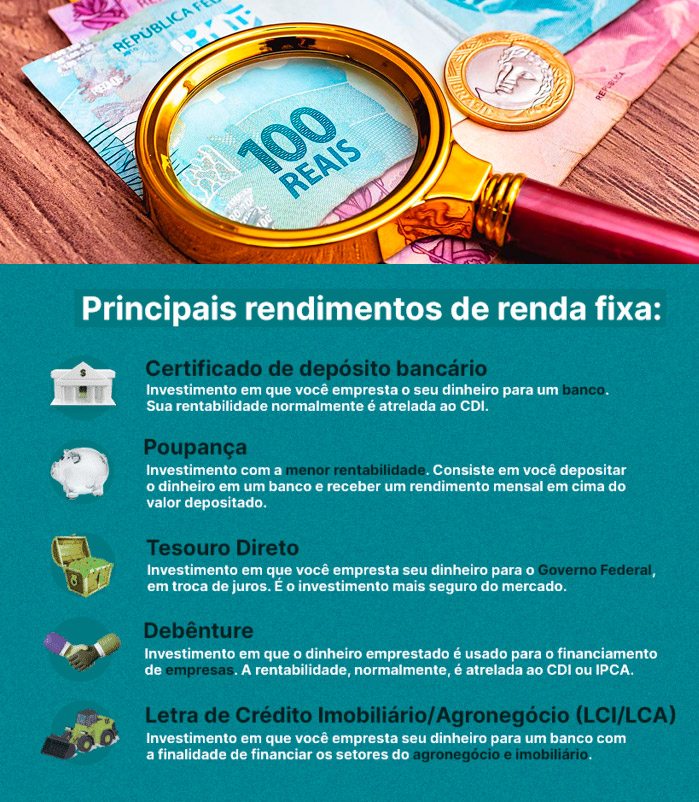

O Tesouro Direto é uma escolha segura e acessível, permitindo escolher entre diferentes tipos de títulos. O Certificado de Depósito Bancário (CDB) também é recomendado, oferecendo segurança e retornos atrativos. Por outro lado, investir em ações pode trazer altos rendimentos, mas envolve riscos. As Letras de Crédito Imobiliário e do Agronegócio (LCI e LCA) são opções isentas de Imposto de Renda, ideais para diversificar a carteira.

No entanto, não recomendamos investir em criptomoedas devido à sua alta volatilidade e falta de regulamentação. Investir no exterior é uma forma eficaz de diversificação, com acesso a mercados globais. Por fim, a Previdência Privada é uma opção para o longo prazo, embora tenha limitações e custos elevados a considerar. Antes de decidir, é importante realizar pesquisas e, se necessário, buscar orientação de um consultor financeiro para alinhar os investimentos com suas metas individuais.

Tesouro Direto

O Tesouro Direto é uma opção de investimento segura e acessível, ideal para quem está começando a investir. Ao escolher títulos com rendimentos atrelados à inflação, à taxa Selic ou a uma taxa de juros pré fixada, você tem a liberdade de escolher a opção que mais se adequa ao seu perfil e objetivos financeiros.

O que é o Tesouro Direto?

O Tesouro Direto é um programa do governo brasileiro que permite aos investidores comprar títulos públicos diretamente do Tesouro Nacional. É uma opção de investimento segura e acessível, com títulos disponíveis a partir de R$ 30.

Por que investir no Tesouro Direto?

Investir no Tesouro Direto é uma maneira eficaz de diversificar sua carteira. Além disso, é uma opção de investimento de baixo risco, já que os títulos são garantidos pelo governo brasileiro.

- Segurança: Os títulos públicos do Tesouro Direto são emitidos pelo governo brasileiro, o que os torna investimentos considerados de baixo risco. O risco de calote é muito baixo, uma vez que o governo tem capacidade para honrar seus compromissos financeiros.

- Acessibilidade: O Tesouro Direto é uma opção acessível para investidores de diferentes perfis. Os títulos estão disponíveis para compra a partir de valores relativamente baixos, permitindo que mesmo quem está começando possa investir.

- Diversidade de títulos: O programa oferece uma variedade de títulos com diferentes características, como rendimentos atrelados à inflação, à taxa Selic ou a uma taxa de juros pré-fixada. Isso permite que o investidor escolha o título que melhor se encaixa em seus objetivos financeiros e perfil de risco.

- Liquidez: Os títulos do Tesouro Direto podem ser resgatados antes do vencimento, proporcionando uma certa liquidez ao investimento. Embora existam algumas regras para resgate antecipado e eventuais custos, essa opção de liquidez pode ser útil em casos de necessidade financeira.

- Rentabilidade: Os títulos do Tesouro Direto geralmente oferecem retornos superiores aos investimentos tradicionais de renda fixa, como a poupança. Dependendo do título e do prazo, é possível obter taxas atrativas e competitivas.

- Facilidade de investir: O processo de investir no Tesouro Direto é relativamente simples e pode ser feito pela internet, por meio do site do Tesouro Direto ou de plataformas de corretoras de valores.

- Complementaridade de carteira: O Tesouro Direto é uma excelente opção para compor uma carteira de investimentos diversificada, juntamente com outros ativos, como ações, fundos de investimento, entre outros.

Opinião do site: Recomendamos.

Confira: Onde investir meu dinheiro: CDB, LCI, Tesouro ou Ações?

Certificado de Depósito Bancário (CDB)

O CDB é um investimento de renda fixa muito popular entre os brasileiros. Ao investir em um CDB, você empresta dinheiro para o banco em troca de uma remuneração no futuro. Além disso, é protegido pelo Fundo Garantidor de Créditos (FGC), o que traz ainda mais segurança para o investidor.

Opinião do site: Recomendamos.

O que é um CDB?

O Certificado de Depósito Bancário (CDB) é um título de renda fixa emitido pelos bancos para financiar suas atividades. Em troca, eles oferecem uma taxa de retorno ao investidor, que pode ser pré-fixada ou pós-fixada.

Por que investir em CDBs?

Os CDBs são uma opção de investimento segura e versátil. Eles são protegidos pelo Fundo Garantidor de Créditos (FGC), o que significa que seu investimento está seguro até o limite de R$ 250 mil por instituição e por CPF.

- Segurança: Os CDBs são investimentos de renda fixa emitidos por instituições financeiras, o que significa que eles oferecem um nível de segurança relativamente alto em comparação com investimentos mais arriscados, como ações.

- Liquidez: Muitos CDBs possuem liquidez diária, o que significa que você pode resgatar seu investimento a qualquer momento, sem penalidades. Isso proporciona flexibilidade para acessar seu dinheiro quando necessário.

- Rentabilidade: Os CDBs geralmente oferecem taxas de juros mais atrativas em comparação com investimentos tradicionais de renda fixa, como a poupança. Dependendo do prazo e da instituição financeira, é possível obter retornos competitivos.

- Diversificação: Os CDBs permitem diversificar sua carteira de investimentos, pois você pode investir em diferentes instituições financeiras e prazos. Isso ajuda a reduzir o risco de concentração em um único emissor.

- Acesso facilitado: Os CDBs são amplamente oferecidos por várias instituições financeiras, tornando-os facilmente acessíveis para investidores de diferentes perfis e montantes de investimento.

Veja: Quanto Rende a Poupança Caixa? Veja valores e rendimentos

Fundos de Investimento

Os fundos de investimento são uma opção para quem busca diversificar a carteira de investimentos. Existem fundos para todos os perfis de investidores, desde os mais conservadores até os mais arrojados. Além disso, você pode escolher entre fundos de diversas categorias, como renda fixa, ações, multimercado e imobiliário.

As taxas de performance e administração dos fundos de investimento geralmente são muito altas, isso fará sua rentabilidade diminuir bastante.

Opinião do site: Não recomendamos.

Ações

Investir em ações pode ser uma excelente opção para quem busca altos rendimentos e tem tolerância ao risco. Ao se tornar sócio de grandes empresas, você pode se beneficiar do crescimento e sucesso dessas companhias. No entanto, é importante lembrar que esse tipo de investimento também envolve riscos.

O que são ações?

Ações representam uma fração do capital social de uma empresa. Quando você compra ações de uma empresa, você se torna um acionista e tem direito a uma parte dos lucros da empresa.

Por que investir em ações?

Investir em ações pode oferecer um alto potencial de retorno. No entanto, é importante lembrar que investir em ações também envolve riscos. Portanto, é crucial fazer sua pesquisa e considerar buscar aconselhamento de um profissional de investimentos.

- Potencial de lucro: A compra de ações pode oferecer a oportunidade de obter retornos significativos. Ao investir em empresas com bom desempenho e perspectivas de crescimento, os investidores podem se beneficiar do aumento do valor das ações ao longo do tempo.

- Participação nos lucros das empresas: Ao comprar ações, os investidores se tornam acionistas e têm direito a uma parte dos lucros da empresa. Isso pode ser na forma de dividendos, que são pagamentos regulares feitos aos acionistas.

- Diversificação de portfólio: Investir em ações permite diversificar o portfólio, distribuindo o risco entre diferentes setores e empresas. Isso pode ajudar a reduzir a exposição a riscos específicos de uma única empresa ou setor.

- Proteção contra a inflação: As ações têm potencial de superar a inflação ao longo do tempo. Enquanto a inflação reduz o poder de compra do dinheiro, os investimentos em ações podem oferecer um retorno que acompanha ou supera a taxa de inflação.

- Participação no crescimento econômico: Ao investir em ações, os investidores têm a oportunidade de apoiar o crescimento econômico e o desenvolvimento de empresas. Isso pode ser especialmente relevante em setores inovadores e emergentes.

- Acesso a empresas de renome: A bolsa de valores oferece a oportunidade de investir em empresas de renome e líderes de mercado. Isso permite que os investidores se beneficiem do sucesso dessas empresas e participem de seu crescimento.

- Liquidez: Ações são ativos líquidos, o que significa que podem ser comprados e vendidos facilmente na bolsa de valores. Isso oferece aos investidores a flexibilidade de ajustar suas posições de acordo com suas necessidades financeiras.

Leia: Como Ganhar Dinheiro Investindo em Ações na Bolsa?

Opinião do site: Recomendamos.

Letras de Crédito Imobiliário e do Agronegócio (LCI e LCA)

As LCI e LCA são opções de investimento isentas de Imposto de Renda. Essas opções são ideais para quem busca diversificar a carteira de investimentos e quer aproveitar a isenção fiscal.

Opinião do site: Recomendamos.

O que é uma LCI?

A Letra de Crédito Imobiliário (LCI) é um título de renda fixa vinculado ao mercado imobiliário. Quando você investe em uma LCI, está basicamente emprestando dinheiro para o setor imobiliário.

Por que investir em LCIs?

As LCIs são isentas de Imposto de Renda para pessoas físicas, o que pode torná-las uma opção de investimento atrativa. Além disso, assim como os CDBs, as LCIs são protegidas pelo FGC.

- Isenção de Imposto de Renda: As LCIs e LCAs são investimentos de renda fixa que possuem a vantagem de serem isentos de Imposto de Renda para pessoas físicas. Isso pode aumentar a rentabilidade líquida do investimento.

- Segurança: Assim como os CDBs, as LCIs e LCAs são emitidas por instituições financeiras, o que proporciona um nível de segurança razoável. No caso das LCIs, os recursos são direcionados para o financiamento imobiliário, enquanto as LCAs são voltadas para o agronegócio.

- Rentabilidade: As LCIs e LCAs geralmente oferecem taxas de juros competitivas em relação a outros investimentos de renda fixa. Dependendo do prazo e da instituição financeira, é possível obter retornos atrativos.

- Diversificação: Assim como os CDBs, as LCIs e LCAs permitem diversificar sua carteira de investimentos, pois você pode investir em diferentes instituições financeiras e prazos. Isso ajuda a reduzir o risco de concentração em um único emissor.

- Acesso facilitado: As LCIs e LCAs são oferecidas por várias instituições financeiras, tornando-as facilmente acessíveis para investidores de diferentes perfis e montantes de investimento.

Criptomoedas

As criptomoedas têm ganhado cada vez mais espaço no mercado financeiro. A alta volatilidade trás consequências devastadoras. Não recomendamos que invista em “criptos”, veja os motivos abaixo:

- Volatilidade: As criptomoedas são conhecidas por sua alta volatilidade de preços. Os valores podem flutuar drasticamente em curtos períodos de tempo, o que pode resultar em ganhos expressivos, mas também em perdas significativas. Isso torna o investimento em criptomoedas mais arriscado em comparação com outros ativos tradicionais.

- Falta de regulamentação: As criptomoedas são um mercado relativamente novo e ainda não estão amplamente regulamentadas em muitos países. Isso pode levar a uma falta de proteção ao investidor e aumentar o risco de fraudes e golpes.

- Complexidade técnica: O entendimento das criptomoedas e da tecnologia blockchain pode ser desafiador para investidores iniciantes. É importante ter um bom conhecimento sobre como funcionam as criptomoedas, as diferentes opções disponíveis e as medidas de segurança necessárias para proteger seus investimentos.

- Falta de liquidez: Em alguns casos, pode ser difícil converter criptomoedas em moeda fiduciária (como o real) ou em outros ativos. A liquidez pode ser um desafio, especialmente para criptomoedas menos conhecidas ou com menor volume de negociação.

- Riscos de segurança: As criptomoedas estão sujeitas a riscos de segurança, como hacks de carteiras digitais e exchanges. É essencial tomar medidas de segurança adequadas para proteger seus ativos digitais.

- Incerteza regulatória: A regulamentação em torno das criptomoedas ainda está em desenvolvimento em muitos países. Mudanças nas políticas governamentais podem afetar significativamente o valor e a viabilidade das criptomoedas.

Opinião do site: Não recomendamos.

Investimentos no Exterior

Investir no exterior é uma excelente forma de diversificar a carteira de investimentos. Além disso, permite que o investidor tenha acesso a grandes empresas globais.

- Diversificação de investimentos: Investir no exterior permite diversificar sua carteira de investimentos além das fronteiras do Brasil. Isso ajuda a reduzir o risco de concentração em um único mercado ou economia, proporcionando acesso a diferentes setores, moedas e classes de ativos.

- Acesso a mercados internacionais: Investir no exterior oferece a oportunidade de acessar mercados financeiros mais desenvolvidos e sofisticados. Isso pode incluir ações de empresas globais, títulos de governos estrangeiros, fundos imobiliários internacionais e outros produtos financeiros que podem não estar disponíveis no mercado brasileiro.

- Potencial de retorno: Alguns investidores buscam oportunidades de investimento no exterior que possam oferecer um potencial de retorno mais atrativo do que as opções disponíveis no Brasil. Isso pode ser especialmente relevante em setores específicos ou em economias com perspectivas de crescimento mais robustas.

- Proteção cambial: Investir em ativos denominados em moedas estrangeiras pode ajudar a proteger seu patrimônio contra a desvalorização da moeda brasileira. Isso pode ser particularmente relevante em períodos de instabilidade econômica ou inflação alta no Brasil.

- Acesso a expertise especializada: Investir no exterior pode permitir que você acesse gestores de investimento, consultores financeiros e especialistas em setores específicos que podem ter conhecimentos e experiência mais avançados em determinadas áreas.

- Oportunidades de diversificação geográfica: Investir no exterior pode permitir que você se beneficie do crescimento econômico de outros países e regiões. Isso pode ser especialmente relevante se você acredita que o Brasil pode enfrentar desafios econômicos ou se deseja aproveitar oportunidades específicas em outros mercados.

Opinião do site: Recomendamos.

Previdência Privada

A previdência privada é uma opção interessante para quem está pensando no longo prazo. Além de ser uma forma de economizar para a aposentadoria, também oferece benefícios fiscais.

Opinião do site: Não recomendamos.

- Rentabilidade potencial limitada: Os planos de Previdência Privada no Brasil geralmente oferecem retornos mais baixos em comparação com outros investimentos disponíveis no mercado. As taxas de administração e carregamento podem reduzir significativamente a rentabilidade ao longo do tempo.

- Baixa flexibilidade: Os planos de Previdência Privada no Brasil têm regras rígidas em relação aos resgates, comumente exigindo um período mínimo de contribuição e idade para acessar os recursos acumulados. Isso pode limitar a flexibilidade financeira em caso de necessidades emergenciais ou mudanças de planos.

- Tributação desfavorável: No Brasil, os rendimentos dos planos de Previdência Privada são tributados de acordo com a tabela regressiva do Imposto de Renda, que pode variar de 10% a 35% dependendo do tempo de contribuição. Além disso, os resgates são tributados como renda comum, o que pode resultar em uma carga tributária significativa.

- Incerteza regulatória: As regras e regulamentações relacionadas à Previdência Privada no Brasil podem mudar ao longo do tempo, o que pode afetar a rentabilidade e os benefícios dos planos existentes. Essa incerteza regulatória pode dificultar o planejamento a longo prazo.

- Custos elevados: Os planos de Previdência Privada no Brasil geralmente têm altas taxas de administração e carregamento, o que pode reduzir significativamente o valor acumulado ao longo do tempo. Esses custos podem afetar negativamente a rentabilidade do investimento.

Lembre-se, antes de fazer qualquer investimento, é importante fazer uma pesquisa aprofundada e considerar suas necessidades e objetivos financeiros individuais. Se necessário, procure a ajuda de um consultor financeiro.

Se você está se perguntando onde investir seu dinheiro para obter mais rendimentos, este artigo é para você. Exploramos algumas das melhores opções de investimento disponíveis no mercado brasileiro sem qualquer vínculo com corretora ou interesse financeiro.

Investir pode parecer complicado, mas com a informação certa e um pouco de pesquisa, você pode tomar decisões informadas que ajudarão a aumentar seu patrimônio. Lembre-se, o melhor investimento para você depende de suas necessidades e objetivos financeiros individuais.